为什么说爱钱进2-3年内有可能本息全回?

- 小米 发布于

- 2020-08-20

- 来源:学长的配置笔记

- 426

前期写了大量关于爱钱进的文章,写的最多的是对客观事实的一个解读,在最近几期跟进文章中,也渐渐地尝试着发表个人的看法,爱钱进有可能在2-3年内全回。

我说的全回,没有特指,有可能净本金全回、有可能本金全回,也有可能是截至某日的本息全回。这在其他平台中,都是有参考案例的。

不论是哪个全回,我对爱钱进的基本面情况依然是保持相对乐观的,下文会逐一分析。

这个观点,和平台当下收割的情况,极其的不符,引起不少人的怀疑,会不会在自嗨??

是不是跟啥的反馈组、清退组一样,一味的迎合出借人写的观点??

真没必要。

瓶子跟进爱钱进也不是一天两天了,两年前就在写爱钱进,直到今天,单篇跟进就写了23篇,没有十万字也有七八万字,不能说很理解,但多少也能提供一些信息供大家参考。

以下是个人对标题观点的几个依据。

--

第一,每月存量持续在压降

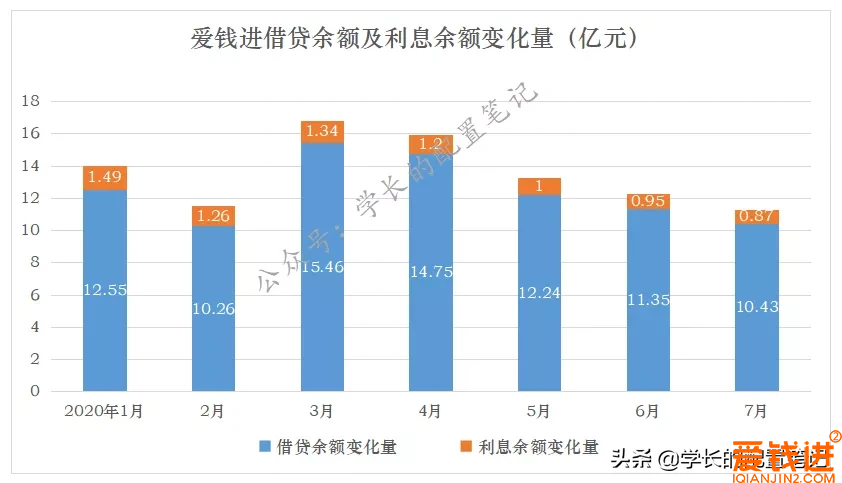

截至7月末,爱钱进借贷余额205.84亿元,利息余额16亿元,分别较6月末压降了10.43亿元和0.87亿元,合计减少11.3亿元。

虽然较前几个月压降金额有所减缓,但依然保持了10亿以上压降幅度。若不考虑其他因素,按该速度持续压降下去,会在未来2-3年内就能实现存量清零。

压降的存量当中,包不包含打折债转的部分?

关于这个问题,瓶子做过多次解释,理论上,每月压降的存量不应该包括折价债转部分的。

存量的压降,一定会伴随着债权的消失。

折价债转,是“第三方”收购出借人持有的债权,债权本身没有消失。平台本来应该兑付给出借人,但由于出借人折价转让了,平台依然对“第三方”有兑付义务。

除非,这个“第三方”就是平台本身,可以回收债权后自行处置。

然而,未匹配关停了,债转速度又没有加快,为何还能压降11.3亿,和认知不符。

部分人会有一项“还款清算解冻”的资金,每月会有少量比例的回款,我了解到一个出借人每月大概能收到本金0.25-0.3%的回款,依然和11.3亿有很大的差距。

--

所以,切换个思路,如果爱钱进把折价债转部分,强行纳入到存量压降的话,会是一个什么样的结果?

上月下车人数22833人,占6月末总人数362362人的6.3%,按6月末待还本息227.62亿来测算的话,上月应该压降了14.34亿元。

考虑到折价债转的出借人以中小户居多的话,那么,这个数据和爱钱进公开的存量压降11.3亿竟高度相符。。

因此,大家都在质疑折价收割出借人的“第三方”就是平台自身(或关联方),基本可以坐实。。

所以,不要以什么“第三方”评估资产为由,建议出借人低于10%转让了,分明就是自己下地割韭菜,一折以下真TM太羞辱人了。。

3-5月,没有收割方案的时候,大家未匹配多少都能回款,加上缓慢的债转,平台每月能压降13-16亿。

现在关闭未匹配了,债转还是那么缓慢,拿原来未匹配的资金去做最低一折两折收割,还只是压降11.3亿。实际上债转所需资金只有2-3亿,收割剩下的8-9亿可能也只需要2-3亿的资金,实际上平台付出了可能5亿左右的资金压降了11.3亿的存量。

之前每月能拿出13-16亿,现在每月只能拿出5亿,前后差距如此之大,有点看不太懂了。

--

第二,历史收取的各项服务费。

服务费这事,也是说过很多遍,分析过很多遍的内容,随便上聚投诉或者黑猫投诉上,都有大量关于钱站砍头息的问题。

可能只是个例吧,不去举一些极端的例子。

就拿一个写进爱钱进五方协议的例子来分析:

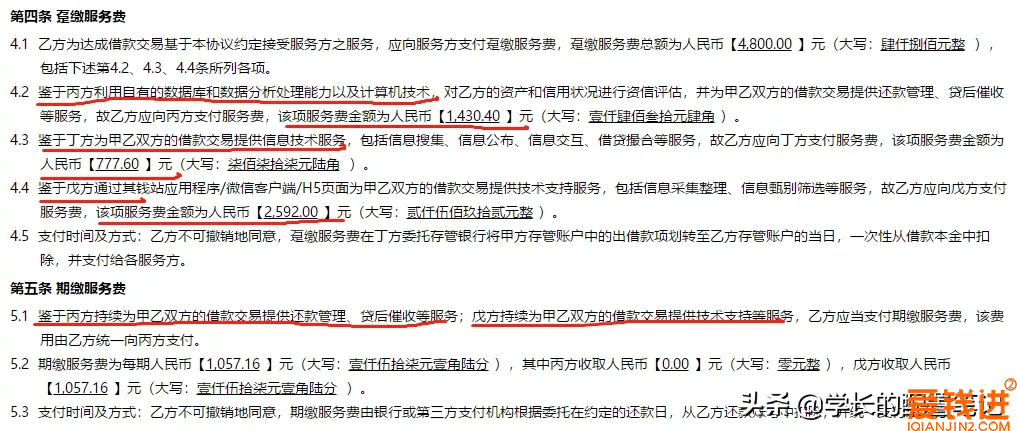

借款人实际借款金额为60000万,各项服务费合计5857.16元,这只是服务费,不包含给出借人的利息。

服务费占撮合金额(64800元)的9%左右,写进合同的数据一定是一个保守的数据,聚投诉上存在大量的15-20%的服务费,甚至有不少借款人的服务费超过30%。。

即便按最保守的9%来计算的话,爱钱进累积撮合借贷金额1047.51亿元,实际收取的服务费94.27亿。

如果按普遍的15%来计算的话,爱钱进前期收取的服务费高达157.13亿元。

因此,才具备这个能力在过去的几年中累计代偿的金额达到了123亿的规模,同时也存在代偿后还款的部分要冲销,爱钱进平台过去实际垫付的资金或许在70-80亿左右。

如果说,爱钱进已经没有代偿能力了,没有几个人会信,为什么不能公开资产情况?为什么任买业务还能正常经营?为什么要急于撇清和任买的关系?为什么要注销大量的关联公司?

或许代偿能力有所不足,但不存在完全丧失代偿能力一说,丧失的只可能是代偿意愿。

--

第三,当前持有对借款人的债权。

一直觉得,这项是出借人回款的最底层的基础,但也是周期长、见效慢、不透明的资产。

目前平台本息余额216.27亿元,说明平台至少有216.27亿的债权资产,其中有75.55亿债权逾期,有140.72亿债权还在正常还款。

单是这一点,我就不建议出借人以低于5折跳车。

此外,累计代偿部分123.39亿元,存在部分借款人在代偿后回款了,那也至少还持有70-80亿的逾期债权。

还有,前两个月可能被平台以最低一折两折收割过去的债权,这部分债权可能被平台收割之后自行压降了存量,规模大概在15-20亿之间,这里面其实有一部分是正常回款的债权。

合计债权至少300亿,其中正常回款的债权接近一半,逾期债权也有一半。

但对于只有216.27亿的本息而言,不敢说覆盖所有人的本息,但也能覆盖个六六七七也差不多了。

--

第四,平台股东不停止兑付和收割的求生欲

平台一直不放过任何一个收割出借人的机会,但也一直没有完全停止正常的债转。

说到底,这就是求生欲,不想承认自己有问题,又不放弃收割出借人的机会。想以最低的成本降低自身的责任,从而保住现有的财富和自由。

--

当然,以上都是出于对平台的基本面上的分析。

从监管和平台操作技术面上,算是整个出借人群体的大溃败,任人鱼肉的对象。而且随着时间往后推,信息越来越不透明、诉求也一直少有反馈,出借人群体之间还相互猜忌。。

如何在技术面上,挽回当前大败局,是当下34万人应该努力,瓶子也知道,有时候也不是努力能解决的事,所以,也挺无力的。。